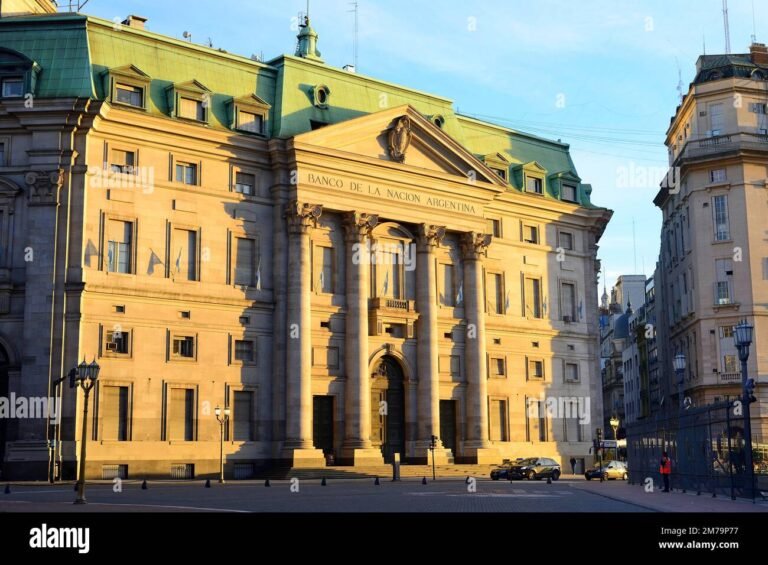

Cómo puedo buscar a alguien por DNI en Argentina de forma segura

Otros GeneralPara buscar a alguien por DNI en Argentina de forma segura, usá sitios oficiales como el Registro Nacional de las Personas (RENAPER).

Cómo puedo buscar a alguien por DNI en Argentina de forma segura Leer más »